(AGGIORNATO)

Scatta l’obbligo assicurativo: proteggi la tua azienda prima del 31 marzo 2025!

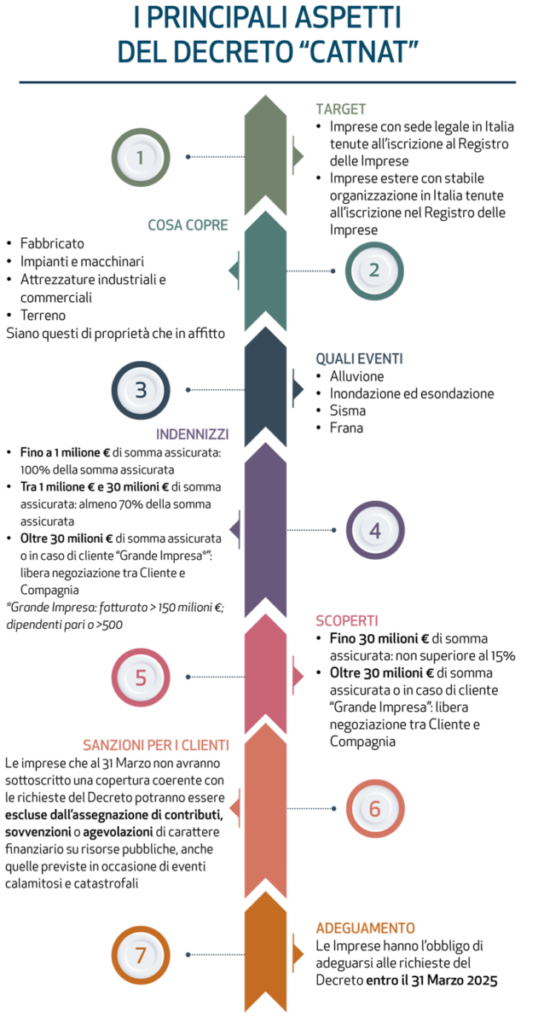

Dal 31 marzo 2025, tutte le imprese dovranno sottoscrivere un’assicurazione obbligatoria contro gli eventi catastrofali. Questa nuova normativa mira a garantire una maggiore tutela per le aziende in caso di terremoti, alluvioni, esondazioni e frane, proteggendo i beni aziendali da danni imprevedibili.

Cosa cambia per le imprese?

✅ L’obbligo riguarda tutte le aziende iscritte alla Camera di Commercio, escluse le imprese agricole.

✅ La polizza copre danni a fabbricati, impianti e macchinari aziendali.

✅ L’obiettivo è garantire maggiore sicurezza finanziaria in caso di calamità naturali.

Potenza Assicurazioni è al tuo fianco con soluzioni personalizzate e complete, studiate per garantire la massima protezione con piani su misura per ogni esigenza.

🔎 Consulta il grafico sottostante per i dettagli principali del Decreto Attuativo

Non farti trovare impreparato! Contatta oggi stesso un consulente Potenza Assicurazioni e assicurati di essere in regola prima della scadenza.

Indice

Prima di continuare guarda il video

Assicurazione obbligatoria eventi catastrofali per aziende

Quali sono le imprese da proteggere?

Imprese con sede legale in Italia e le imprese aventi sede legale all’estero con una stabile organizzazione in Italia, tenute all’iscrizione nel registro delle imprese. Sono escluse le imprese agricole.

Quali sono i rischi eventi catastrofali?

Terremoti

Inondazioni e esondazioni

Frane

Alluvioni

I rischi legati agli eventi catastrofali per i quali le aziende devono obbligatoriamente sottoscrivere un’assicurazione includono una varietà di calamità naturali che possono causare gravi danni a proprietà e interruzioni dell’attività economica. Ecco i principali:

1. Terremoti: scosse sismiche che possono causare danni strutturali agli edifici, infrastrutture e macchinari, oltre a interrompere le attività produttive.

2. Inondazioni e alluvioni: allagamento di un territorio causato da straripamento tracimazione o fuoriuscita di acqua e quanto da essa trasportato dagli argini di corsi naturali ed artificiali, da laghi e bacini anche se derivanti da eventi atmosferici.

3. Frane e smottamenti: movimento scivolamento o distacco rapido di roccia, detrito o terra lungo un versante o un intero rilievo sotto l’azione della gravità, scoscendimento di terre e rocce anche non derivante da infiltrazioni di acqua.

Quale tipologia di danni copre l’assicurazione obbligatoria eventi catastrofali per aziende?

Le polizze assicurative obbligatorie per eventi catastrofali per le aziende coprono principalmente danni diretti. Questi includono danni fisici a edifici, macchinari, attrezzature e altre proprietà aziendali causati direttamente dall’evento catastrofico, come un terremoto, un’inondazione o una frana.

Danni diretti: Questi sono i danni materiali immediati e tangibili che si verificano a causa di un evento catastrofico. Ad esempio, il crollo di un edificio a causa di un terremoto o l’allagamento di un magazzino durante un’inondazione.

Per quanto riguarda i danni indiretti, che potrebbero includere perdite economiche dovute all’interruzione delle attività, perdita di clienti, o costi aggiuntivi per il ripristino delle attività, queste non sono generalmente coperte dalla polizza base. Tuttavia, è possibile ottenere una copertura per tali danni attraverso garanzie aggiuntive. Queste estensioni della polizza base possono includere, ad esempio, la copertura per la perdita di profitti durante il periodo di inattività o per le spese sostenute per ripristinare le operazioni aziendali dopo un evento catastrofico.

Queste garanzie aggiuntive sono particolarmente importanti per le aziende che potrebbero subire gravi impatti economici in seguito a un’interruzione prolungata delle loro attività.

Perchè sussite ora l’obbligo assicurativo per le aziende contro gli eventi catastrofici?

Il 94% del territorio italiano è a rischio frane o alluvioni, ma solo il 7% delle imprese è assicurato contro i rischi legati ad eventi catastrofali.

Cenni storici e dati sull’incidenza degli eventi avversi in Italia negli ultimi anni

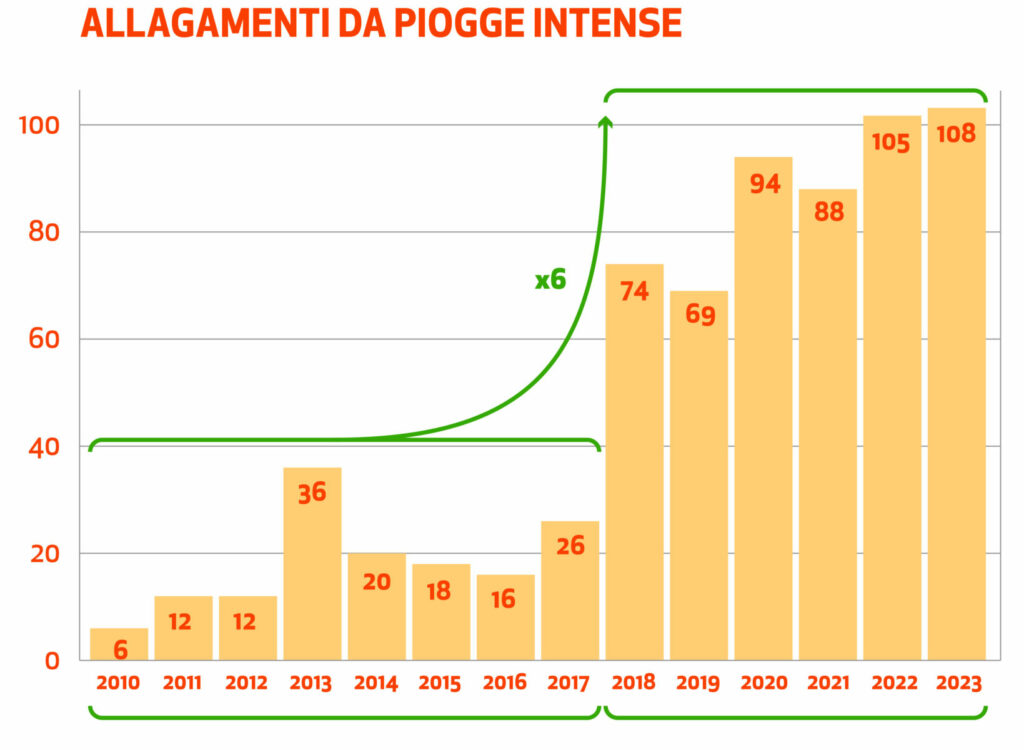

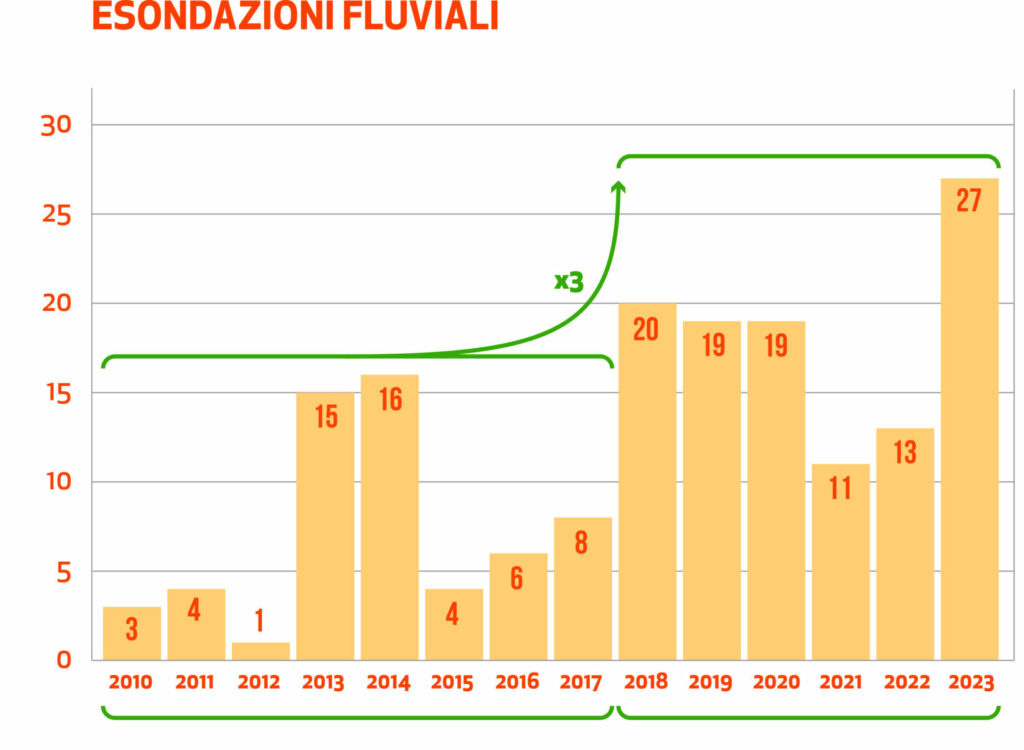

Negli ultimi anni, l’Italia ha visto un preoccupante aumento di eventi catastrofici legati alle piogge intense e alle esondazioni fluviali, come evidenziato dalle due immagini che mostrano le statistiche di questi fenomeni dal 2010 al 2023.

Allagamenti da piogge intense

Nel periodo considerato, gli allagamenti causati da piogge intense sono aumentati drasticamente, passando da soli 6 eventi nel 2010 a ben 108 nel 2023. Questa tendenza è particolarmente evidente a partire dal 2017, quando il numero di allagamenti è cresciuto significativamente, raggiungendo un picco di 105 eventi nel 2022. Il grafico mostra un incremento di sei volte rispetto ai valori registrati nei primi anni del decennio. Questo fenomeno può essere attribuito a una serie di fattori, tra cui l’aumento della frequenza e dell’intensità delle precipitazioni dovuto ai cambiamenti climatici, l’urbanizzazione non pianificata e la gestione inadeguata delle risorse idriche.

Esondazioni fluviali

Parallelamente, anche il numero di esondazioni fluviali è aumentato considerevolmente. Dal 2010 al 2023, il numero di esondazioni è triplicato, passando da 3 eventi nel 2010 a 27 nel 2023. Dopo un periodo di relativa stabilità nei primi anni del decennio, si è osservato un aumento sostanziale a partire dal 2017, con picchi significativi nel 2018 e nel 2023. Questo aumento può essere collegato a piogge più intense e frequenti, nonché alla maggiore vulnerabilità delle aree fluviali dovuta a pratiche agricole e di sviluppo urbano non sostenibili.

Implicazioni

L’aumento di questi eventi catastrofici ha implicazioni significative per la sicurezza delle comunità e la resilienza delle infrastrutture in Italia. Gli allagamenti e le esondazioni non solo causano danni diretti a edifici, strade e campi agricoli, ma possono anche portare a interruzioni prolungate delle attività economiche e alla perdita di vite umane.

Quali sono i benefici dell’obbligo assicurativo eventi catastrofici per aziende?

L’introduzione dell’obbligo assicurativo per le aziende contro i danni catastrofali presenta numerosi benefici, fondamentali per la sostenibilità e la resilienza economica delle imprese in un contesto di crescente vulnerabilità agli eventi naturali estremi. Approfondiamo i principali vantaggi:

Salvaguardare il patrimonio aziendale

Il principale vantaggio dell’obbligo assicurativo risiede nella protezione del patrimonio aziendale. Le polizze assicurative coprono i danni diretti ai beni immobili, mobili e ai macchinari causati da eventi catastrofici come terremoti, alluvioni, e frane. Questo significa che in caso di disastro, l’azienda può ricevere un indennizzo che permette di riparare o sostituire i beni danneggiati senza dover attingere ai propri fondi, preservando così la stabilità finanziaria. Questo tipo di protezione è essenziale per evitare che un singolo evento catastrofico possa compromettere l’intero patrimonio aziendale, con conseguenze devastanti per l’impresa e i suoi stakeholder.

Preservare la continuità operativa

Un altro beneficio cruciale dell’obbligo assicurativo è la capacità di minimizzare i tempi di fermo e scongiurare l’interruzione dell’attività produttiva. Quando un’azienda è colpita da un evento catastrofico, il rischio di dover sospendere temporaneamente o definitivamente le operazioni è elevato. L’assicurazione può includere coperture aggiuntive per i danni indiretti, come la perdita di profitto o i costi necessari per ripristinare le attività. Questo permette all’azienda di riprendersi più rapidamente, riducendo l’impatto economico negativo derivante dall’interruzione delle attività. In sostanza, l’assicurazione funge da strumento per garantire la continuità aziendale, limitando le interruzioni e proteggendo l’occupazione e la capacità produttiva.

Accedere a finanziamenti e agevolazioni

Infine, l’assicurazione obbligatoria contro i danni catastrofali può facilitare l’accesso a finanziamenti e contributi pubblici. Le istituzioni finanziarie e gli enti pubblici vedono positivamente le aziende che dimostrano di avere una copertura assicurativa solida contro i rischi catastrofici, poiché ciò riduce il rischio di insolvenza o di difficoltà economiche future in caso di disastro. Di conseguenza, le aziende assicurate possono accedere a specifiche agevolazioni e contributi destinati alla ricostruzione o alla prevenzione. In un contesto in cui i disastri naturali diventano sempre più frequenti, avere una buona copertura assicurativa può rappresentare un vantaggio competitivo significativo, oltre che un requisito essenziale per accedere a determinate risorse finanziarie.

Quali sono le conseguenze per chi non si assicura?

Le imprese che scelgono di non sottoscrivere un’assicurazione contro i danni catastrofali possono affrontare una serie di conseguenze significative che vanno oltre i potenziali danni diretti ai loro beni. Ecco una panoramica delle principali conseguenze:

Negazione di contributi, sovvenzioni e agevolazioni finanziarie

Le imprese che non adempiono all’obbligo assicurativo potrebbero vedersi negare l’accesso a contributi, sovvenzioni o agevolazioni finanziarie provenienti da risorse pubbliche. Questo rischio è particolarmente rilevante in occasione di eventi calamitosi e catastrofali, quando il sostegno pubblico diventa cruciale per la ripresa. La mancata conformità può quindi escludere l’impresa dalle misure di sostegno economico offerte dallo Stato o dalle autorità locali, aggravando ulteriormente le difficoltà finanziarie e operative in caso di disastro.

Aumento del rischio di default per la mancata gestione della transizione climatica

Le imprese che non adottano misure per gestire la transizione climatica e mitigare i rischi associati hanno una probabilità significativamente maggiore di incorrere in default nei prossimi decenni. Entro il 2050, è previsto che le aziende che non investono nella gestione dei rischi climatici avranno un 44% in più di probabilità di default rispetto a quelle che agiscono proattivamente. Questo sottolinea l’importanza di pianificare e investire nella resilienza climatica per garantire la sostenibilità a lungo termine dell’azienda.

Perdite annuali attese per inondazioni, terremoti e frane

In Italia, la perdita annua attesa per eventi catastrofici come inondazioni, terremoti e frane è stimata intorno allo 0,65% del fatturato delle attività commerciali. Per esempio, un’impresa con un fatturato di 2.000.000€ rischia una perdita annua di circa 13.000€ dovuta a questi eventi. Questa stima rappresenta una perdita potenziale significativa che potrebbe essere mitigata tramite una copertura assicurativa adeguata. Ignorare questa necessità espone l’azienda a rischi finanziari diretti che potrebbero compromettere la sua stabilità economica e operativa.

La legge di Bilancio 2024

Art. 1

101. Le imprese con sede legale in Italia e le imprese aventi sede legale all’estero con una stabile organizzazione in Italia, tenute all’iscrizione nel registro delle imprese ai sensi dell’articolo 2188 del codice civile, sono tenute a stipulare, entro il 31 dicembre 2024, contratti assicurativi a copertura dei danni ai beni di cui all’articolo 2424, primo comma, sezione Attivo, voce B-II, numeri 1), 2) e 3) del codice civile, direttamente cagionati da calamità naturali ed eventi catastrofali verificatisi sul territorio nazionale. Per eventi da assicurare di cui al primo periodo si intendono i sismi, le alluvioni, le frane, le inondazioni e le esondazioni.

102. Dell’inadempimento dell’obbligo di assicurazione da parte delle imprese di cui al comma 101 si deve tener conto nell’assegnazione di contributi, sovvenzioni o agevolazioni di carattere finanziario a valere su risorse pubbliche, anche con riferimento a quelle previste in occasione di eventi calamitosi e catastrofali.

103. Le imprese di assicurazione possono offrire tale copertura sia assumendo direttamente l’intero rischio, sia in coassicurazione, sia in forma consortile mediante una pluralità di imprese. In tale ultimo caso, il consorzio deve essere registrato e approvato dall’Istituto per la vigilanza sulle assicurazioni (IVASS), che ne valuta la stabilità.

104. Ai fini dell’adempimento dell’obbligo di assicurazione di cui al comma 101, il contratto prevede un eventuale scoperto o franchigia non superiore al 15% del danno e l’applicazione di premi proporzionali al rischio.

105. Con decreto del Ministro dell’economia e delle finanze e del Ministro delle imprese e del Made in Italy possono essere stabilite ulteriori modalità attuative e operative degli schemi di assicurazione di cui ai commi da 101 a 107, ivi incluse le modalità di individuazione degli eventi calamitosi e catastrofali suscettibili di indennizzo, nonché di determinazione e adeguamento periodico dei premi anche tenuto conto del principio di mutualità e, sentito l’IVASS, le modalità di coordinamento rispetto ai vigenti atti di regolazione e vigilanza prudenziale in materia assicurativa, anche con riferimento ai limiti della capacità di assunzione del rischio da parte delle imprese o del consorzio di cui al comma 103, e possono essere aggiornati i valori di cui al comma 104.

106. In caso di accertamento di violazione o elusione dell’obbligo a contrarre, anche in sede di rinnovo, l’IVASS provvede a irrogare le sanzioni di cui al comma 107. L’obbligo di cui al comma 101 non si applica alle imprese i cui beni immobili risultino gravati da abuso edilizio o costruiti in carenza delle autorizzazioni previste, ovvero gravati da abuso sorto successivamente alla data di costruzione.

107. Il rifiuto o l’elusione dell’obbligo a contrarre da parte delle imprese di assicurazione è punito con la sanzione amministrativa pecuniaria da euro 100.000 a euro 500.000.

108. Al fine di contribuire all’efficace gestione del portafoglio gestito dalle compagnie assicurative per la copertura dei danni di cui al comma 101, la società SACE S.p.A. è autorizzata a concedere a condizioni di mercato, in favore degli assicuratori e riassicuratori del mercato privato, mediante apposita convenzione approvata con il decreto di cui al comma 105, una copertura fino al 50% degli indennizzi a cui i medesimi sono tenuti a fronte del verificarsi degli eventi di danno dedotti in contratto e comunque non superiore a 5.000 milioni di euro per l’anno 2024 e, per ciascuno degli anni 2025 e 2026, non superiore all’importo maggiore tra 5.000 milioni di euro e le risorse libere, al 31 dicembre dell’anno immediatamente precedente, non impiegate per il pagamento degli indennizzi nell’anno di riferimento e disponibili sulla contabilità della sezione speciale del Fondo di cui al comma 110.

109. Sulle obbligazioni della SACE S.p.A. derivanti dalle coperture di cui al comma 108 è accordata di diritto la garanzia dello Stato a prima richiesta e senza regresso, la cui operatività è registrata dalla SACE S.p.A. con gestione separata. La garanzia dello Stato è esplicita, incondizionata, irrevocabile. Gli impegni assunti dallo Stato ai sensi del presente comma sono computati ai fini della verifica del rispetto del limite di cui al primo periodo del comma 267.

110. Per le finalità di cui ai commi 108 e 109 è istituita nell’ambito del Fondo di cui all’articolo 1, comma 14, del decreto-legge 8 aprile 2020, n. 23, convertito, con modificazioni, dalla legge 5 giugno 2020, n. 40, e delle risorse ivi disponibili alla data del 1° gennaio 2024, una sezione speciale, con autonoma evidenza contabile, con una dotazione iniziale di 5 miliardi di euro, alimentata altresì con le risorse finanziarie versate periodicamente dalle imprese di assicurazione alla SACE S.p.A. al netto degli oneri gestionali connessi alle coperture assicurative, come risultanti dalla contabilità della SACE S.p.A., salvo conguaglio all’esito dell’approvazione del bilancio di esercizio dell’anno di riferimento, e al netto delle commissioni riconosciute alle stesse imprese di assicurazione.

111. Le disposizioni di cui ai commi da 101 a 110 non si applicano alle imprese di cui all’articolo 2135 del codice civile, per le quali resta fermo quanto stabilito dall’articolo 1, commi 515 e seguenti, della legge 30 dicembre 2021, n. 234.

112. All’articolo 2, comma 6, secondo periodo, del decreto-legge 8 aprile 2020, n. 23, convertito, con modificazioni, dalla legge 5 giugno 2020, n. 40, dopo le parole: «è trasferito da SACE S.p.A. al Ministero dell’economia e delle finanze» sono aggiunte le seguenti: «al netto dei costi sostenuti dalla predetta società per gli impegni riassicurati dallo Stato, ai sensi del presente comma, risultanti dalla contabilità della medesima società».